Úvodem

Základním principem pro rozlišení a alokace vhodné investice je posouzení daného typu investora, či účastníka finančního trhu, coby spořitele. Ve vztahu k spořiteli tak lze obecně uvést, že se zpravidla jedná o osobu či instituci, která podporuje spíše konzervativní způsob zhodnocování finančních prostředků. Důraz klade na zabezpečené investice, kde lze omezit či přímo eliminovat míru investičního rizika.

Investory lze obecně rozlišit, a to většinou na základě tzv. investičního dotazníku, či testu investiční způsobilosti. Ten je rozděluje na dvě základní skupiny, a to jako spořitele na ryze konzervativní a na dynamické investory, kteří jsou ochotni přijmout investiční riziko. Míra rizika je pochopitelně různá a od toho lze odvodit podskupiny jak konzervativních, tak zejména dynamických investorů, kde někteří jako hyper dynamičtí jsou pak na hranici až tzv. investičních gamblerů.

V tomto případě pak ultra konzervativní i hyper dynamičtí investoři nejsou vhodnými investory standardního kapitálového trhu. Skupina ultra konzervativních investorů tvoří spíše klientelu peněžního trhu než kapitálového. Ovšem druhá skupina již v minulosti tvořila značnou, až převažující část účastníků kryptoměnového trhu. Nicméně v posledních několika letech se pozice na trhu kryptoměn změnila, zejména v lednu letošního roku. A to po schválení SEC vstupem institucionálních investorů na trh kryptoměn prostřednictvím veřejně obchodovatelných investičních fondů – bitcoinových ETF.

Celkově lze pro zjednodušení uvést, že za dynamické investory s akceptací značného investičního rizika, lze označit účastníky krypto trhu s Bitcoiny (BTC). Na druhé straně, za typicky konzervativní investory můžeme označit část kategorie investorů, která zhodnocuje své prostředky formou držení zlata. Tito investoři, vyjma klasického fyzického držení zlata jako investice ve slitcích či cihlách, pak využívají v rámci komoditního trhu i digitální formu na bázi spotových obchodů. Oba způsoby mají dle analytiků za primární cíl ochránit finanční prostředky před devalvací měny, a to zejména vlivem inflace.

Odborníci finančního trhu, a to především investiční stratégové investičních bank a moderních investičních společností, pak shodně s analytiky makléřských společností sdělují, že v současnosti vývoj krypto trhu, a zejména pak nejrozšířenější měny Bitcoin (BTC) splňuje obdobné principy ochrany před inflací jako investiční zlato. Bitcoin je tak dokonce označován jako „digitální zlato“. Tento názor a následně toto pojmenování, jako jeden z prvních použil generální ředitel gigantické investiční společnosti BlackRock, pan Larry Fink. Společnost BlackRock je jedním největších investičních fondů světa. Tato společnost spravuje investice i nově schváleného bitcoinového ETF, jehož správa zahrnuje nejvyšší počet vložených investic mezi ostatními bitcoinovými ETF.

V současnosti hodnota komodity a virtuální měny na trhu reaguje na pohyby směnné hodnoty amerického dolaru (USD) a z části i na geopolitické skutečnosti.

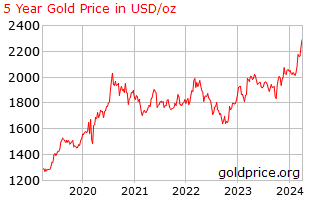

Vývoj ceny zlata v posledních pěti letech

Komoditní trh, který je v globálním měřítku stále úzce propojen s americkým dolarem (USD), zaznamenal značné cenové výkyvy zejména ve vztahu hodnoty zlata, které ovšem v současnosti přivedly cenu zlata na novodobé historické maximum.

Rozpětí ceny zlata v střednědobém investičním horizontu cca pěti let na trhu COMEX:

- Cena investičního zlata k datu 7. 4. 2019 – otevření trhu: 1.516,40 USD za trojskou unci

- Cena investičního zlata k datu 5. 4. 2024 – otevření trhu: 2.309,50 USD za trojskou unci

Prostý rozdíl v ceně tak činí: 793,10 USD za trojskou unci = odpovídá cca výnosu : 10,48 % p.a.

Graf vývoje ceny zlata za posledních 5 let

Na základě těchto údajů lze konstatovat, že průměrný výnos dosažený v tomto cyklu investičního horizontu pěti let, několikanásobně převyšuje výnosy standardních finančních produktů peněžního trhu. To za předpokladu, že investice do zlata jsou obdobně jako např. termínované vklady považovány za ryze konzervativní způsob zhodnocování peněz. V tomto případě pak míra inflace v průměrně rozvinutých ekonomikách světa byla nižší, než tyto výnosy z rozdílu cen při držení zlata. Ovšem v porovnání s dynamickou formou investice do kryptoměny Bitcoin se jedná o diametrální rozdíl, avšak se značnou mírou investičního rizika.

Vývoj ceny Bitcoinu v posledních pěti letech

Kryptoměnový trh, zejména jeho popularizace skrz zvýšený zájem laické veřejnosti, prošel v posledních pěti letech výraznými změnami. Za toto období přibylo více tzv. digitálních tržišť, a zejména spolu se vzrůstající cenou se zvýšil zájem o kryptoměnu Bitcoin, která se svojí tržní kapitalizací cca 1,4 bilionu USD představuje nejrozšířenější virtuální měnu. Právě systémová změna této digitální měny, tzv. půlení BTC (Halving) primárně představuje snížení odměny těžařům a následně pak i ovlivnění počtu tokenů BTC na trhu. Tím způsobí převis poptávky nad nabídkou a v konečném výsledku pak zvýšení hodnoty samotného Bitcoinu. Tento proces se koná pravidelně každé čtyři roky a BTC touto fází prošel již třikrát. Pokaždé se do jednoho roku od půlení jeho cena více než zdvojnásobila. Rok 2024 je právě rokem dalšího Halvingu a nejen v důsledku toho vzrostla jeho cena na historické maximum. Spolu s tím pak v lednu roku 2024 došlo ke schválení veřejného obchodování bitcoinových ETF. Tento vstup institucionálních investorů na krypto trh s BTC vyvolal tzv. investorské bitcoinové rallye.

Rozpětí ceny Bitcoin (BTC) v posledních pěti letech na trhu COINBASE:

- Cena BTC k datu 7. 4. 2019 – otvírací cena: 5.203,04 USD za BTC

- Cena BTC k datu 5. 4. 2024 – otvírací cena: 68.412,50 USD za BTC

Prostý rozdíl v ceně tak činí: 63.209,46 USD za BTC = odpovídá cca výnosu 263 % p.a.

Graf vývoje BTC za posledních pět let

Tento hyper dynamický trend růstu nejrozšířenější virtuální měny tak doposud nemá ve světě financí obdoby. Jak správně poukazují ekonomičtí zpravodajové v napojení na analytiky finančních trhů, tento typ investičního nástroje pro investora, obchodníka či drobného účastníka trhu, představuje velmi silné investiční riziko. Nicméně až doposud s přispěním Halvingu vždy cena BTC v sinusoidním cyklu ukončila svoji korekci ceny opětovným růstem, a to dalším mnohonásobkem své ceny. Z tohoto hlediska se tak o BTC hovoří jako o tzv. permanentně pro růstové kryptoměně.

Závěr

Srovnáním obou finančních nástrojů, a to jak komodity zlata, tak virtuální měny Bitcoin lze konstatovat, že oba sledované nástroje splnily svou funkci ochrany před inflací, a to v pěti letém cyklu investičního horizontu. Míra zhodnocení je však u BTC vyšší o více jak 250 % ročně. Podle některých finančních stratégů míra volatility BTC zvyšuje investiční riziko pouze při krátkodobém investičním horizontu a při denních spekulacích na pokles a růst ceny. Avšak při již střednědobém až dlouhodobém investičním horizontu se pak jedná podle dosavadního průběhu o stálou formu zhodnocování na základě setrvalého růstu ceny BTC. Tento fakt pak ovšem devalvují analytici, kteří upozorňují na investiční riziko v podobě setrvání této měny na trhu. Tento argument je ovšem přístupem bitcoinových ETF jako zajištěného investičního subjektu výrazně omezen, a investorský sentiment tak poslal cenu BTC na úroveň historických maxim. V záležitosti růstu ceny BTC pak investiční stratégové predikují v průběhu druhé poloviny příštího roku 2025 cenu BTC v rozmezí od 150.000 USD za BTC do 250.000 USD za BTC.